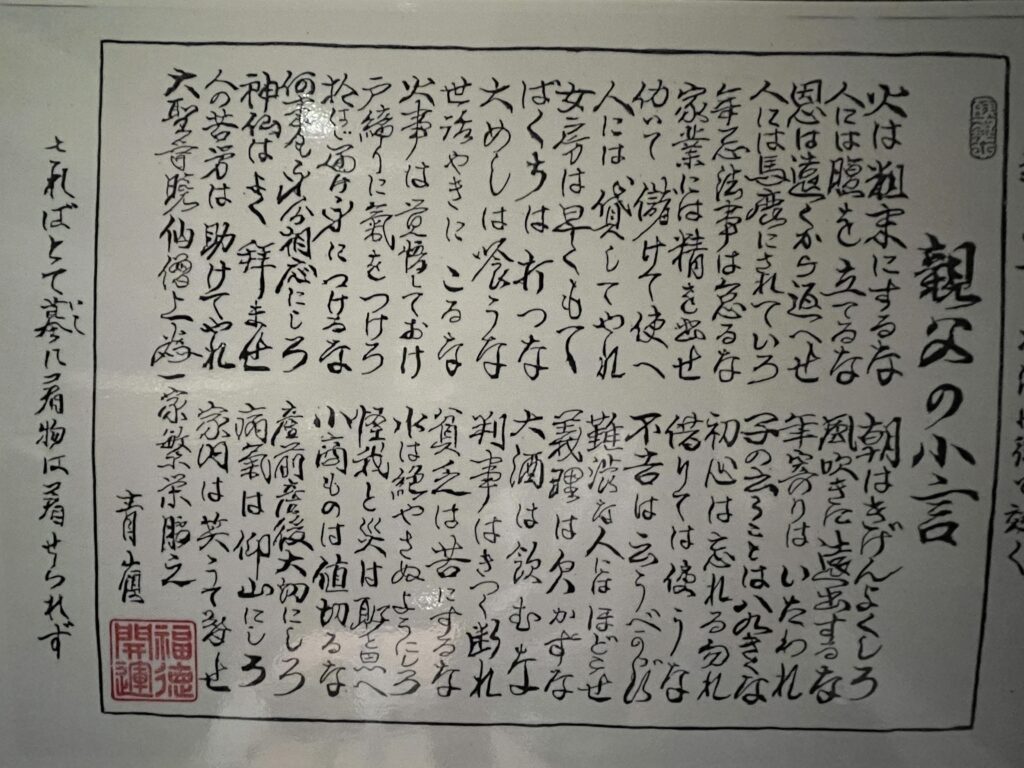

「さればとて墓に着物は着せられず」親父の小言が金言

私は遺族は遺産を当てにすべきではないと思っています。自分で稼いだお金なのだから、ぜんぶ自分で使ってしまえばいいのです。私自身もゼロで死のうと思っています。「さればとて墓に着物は着せられず」親父の小言を金言にしています。

ところが汗を流して自分で稼いだお金じゃないものだから、相続財産を引き継ぐと、やれダイヤモンドを買おうだとか、車を買い替えようだとか、急に財布の紐がゆるくなって贅沢にはしる人が現れます。ギャンブル中毒の人はとうぜんのように引き継いだ財産を賭けに投げ込んであっというまに先祖の身上を潰してしまうのです。小原庄助さんもビックリするようなスピードで。

【相続・実体験】遺産の使い込みによって、現金がなくて、不動産だけが残った

このように「ゼロで死ぬ」ことを上等だと私は考えているのですが、現金だけゼロで不動産だけ遺産として残されてしまうと、これはこれで困ったことが発生します。

私の体験もこれでした。現金はなく、残っていたのは土地・建物だけでした。家を継ぐ相続人(私の場合、弟でした)に現金があれば相続税評価額の半額を代償金として支払ってもらい(これを代償分割といいます。土地の所有権を法定相続割りで分割するのは賢明ではありません)、不動産を一括相続してもらうこともできたのですが、相続人はお金を持っていませんでした。

そんな金額でよく安楽な顔して暮らしていけるなという金額しか、家を継ぐ相続人はお金を持っていませんでした。「お金を稼ぐ力」は私よりも上なのですが「お金を貯める力」がガバガバなので、まったくお金を持っていないのです。

お金を持っていないと聞くと貧乏でかわいそうと思われがちですが、同情は不要です。これまで贅沢三昧してきたからお金がないのです。むしろ貧乏暮らしをしてきたのはこっちのほうです。貧乏暮らしをしてきた方がお金持ちあつかいされて責任を負わされ、豪勢に暮らしてきた人がカネなしさんとして責任を免除されるという理不尽な目に直面したのでした。

天下無敵の無一文。いらない、売れない負動産

こういう人のことを「天下無敵の無一文」といいます。お金を払ってもらいたくても、ない袖は振れぬというわけです。借金とりも「天下無敵の無一文」からはお金を回収することはできません。だって無いんだもの……。

この場合、お金を持っている方が泣きを見ることになります。不動産を分割所有するのは悪手であるために、誰かが一括相続しなければならないのですが、お金を持っている人が一括相続するしかありません。

これが欲しい(売れる)不動産ならばまだいいのですが、たいていの不動産はいらない(売れない)不動産です。人口減少社会の日本では不動産の価値なんて暴落するに決まっています。それを見越して私はこれまで賃貸暮らしを続けてきました。案の定、不動産はありあまるようになり、価格は暴落しています。固定資産税を払いたくないから、ただでもいいからもらってほしいという人もいるでしょう。私の読みは正しかったわけですが、しかし……まさか相続によって売れない(かもしれない)不動産を引き継がざるを得なくなるとは……。そこまでは予想できませんでした。

不動産の相続税評価額(路線価×面積)の算出方法

相続により、現金を持っているという理由だけで、不本意ながら不動産を引き取らざるをえなくなりました。こういう遺産のことを負動産といいます。本人が「いらない」と思っている「ほかに売れそうもない」土地建物のことです。

不本意ですが、不動産を引き継ぐ以上、もう一人の相続人に、評価額の半分を現金で代償金として支払わなければなりません。相続人の話し合いで実売価格を折半する換価分割という手法を取る場合もありますが、いつ売れるかわからない不動産の場合は、前述の代償分割をとるといいでしょう。この場合の評価額は相続税評価額を採用するように主張してください。そうしないと負動産を相続した人が不利になります。

この不動産の評価額に関して、不動産鑑定士に鑑定してもらうという人もいますが、そこまでする必要はありません。だいたいの金額は自分で算出することができます。相続税評価額というのは実売価格の約80%の数字です。「路線価」という数字をつかって概算することができます。路線価は「全国地価マップ」というサイトから確認することができます。

相続税評価額(実売価格の8割)=路線価×土地の面積

家は木造一軒家で築20年以上だったので家屋の価値はゼロ。土地のみ路線価で評価しました。旗竿地の場合は係数をかけるなど特例はあるのですが、ウチの場合は長方形の土地だったので単純計算で相続税評価額を求めて代償分割しました。

不動産譲渡税の節税方法

相続した家に私たち夫婦が住めば問題は解決なのですが、私たちは海外移住を志向していますので、日本の古い家屋に住もうという気がそもそもありませんでした。だからこそ売って現金化しようということになったのですが、不動産を売った場合、相続税とは別に不動産譲渡税という税金がかかってきます。一度に大きなお金が動くのでそこに税金がかかってくるのです。ウチの場合、投機物件ではなく、長期にわたって実際に住んでいたので、売却益に対して20%の税金がかかります。この税金を親から降ってきたプレゼントだし……とそのまま払う人はいませんよね?

控除を使えば節税できます。たとえば昨今では一軒家を売ってそのお金でマンションを買って引っ越すという人が増えています。管理がマンションのほうが楽なので高齢者には一軒家よりもマンションのほうが向いている場合があるのです。この場合、マイホームの3000万円特例という控除が使えます。課税対象額からあらかじめ3000万円引いていいという制度です。よほど都内の一等地でない限り、この控除で不動産譲渡税をゼロにできるでしょう。

ただしこのマイホームの3000万円特例という制度は、そこをマイホームとして利用していた人しか使えません。つまり親と同居していたカネなし弟ならば使えるのですが、親と別居していた私には使えないのです。

脱税すれすれ? 不動産譲渡税を払わずに済ます方法

あ~あ。やっぱり税金払わなきゃならないのか!

と考える人はいませんか? いやいや、意地でも税金は払わないようにしましょう。

この場合、やり方は二つあります。ひとつは正攻法、もうひとつは裏ワザです。

一つ目(正攻法)は一時的に引っ越して無理やりマイホームの定義を満たしてしまうことです。何年以上住み続けなければならないといった時間的制限がないので、ほんの数か月でも完全に引っ越して拠点化すればマイホーム扱いになります。すると3000万円控除が使えるというわけです。しかし引っ越し代もかかりますし、田舎の場合、そもそも職場との関係から引っ越しそのものが無理の場合もあります。

その場合、もう一つの手(裏ワザ)として、建前だけ親と同居していた相続人が相続したことにします。そしてマイホーム特例3000万円控除を利用して税金は払いません。不動産を売却した利益は建前だけの相続人のところに入りますが、それを後でまるっともらえばいいのです。贈与税がかからないようにするため、ウチの場合は「新しい口座」をひとつ開設してもらい通帳もキャッシュカードもすべてあずかりました。そして土地の売却費用の振込先をその新しい口座に指定するのです。こうすればそのお金を実質的に本来の相続人のものとして使えます。キャッシュカードも通帳ももっているので引き出し放題です。親と同居していた相続人の全面的な協力なしにはできませんが、なんなら本来払うはずの不動産譲渡税のいくらかを成功報酬として渡したっていいと思います。税務署に渡すよりは兄弟に渡した方がマシというものです。

節税はお金持ちへの一里塚

このようにして節税します。払わなくてもいいお金は一銭も払わないというこのスピリッツこそが「お金を貯める力」の真骨頂です。

「お金を稼ぐ力」だけで「お金を貯める力」のないもう一人の相続人に、どうすればお金が貯まるのかを見せつけてやりました。「節税はお金持ちへの一里塚」です。

それから私は多くの人が司法書士に依頼する「不動産の所有権移転登記」も自分でやることにしました。システム上、登録免許税を支払わないわけにはいきませんが、司法書士に払う報酬は、自分でやることで節約することができます。

その件は別のコラムでレポートします。お楽しみに。

【相続・実体験】法務局「法定相続情報一覧図」作成サンプル(叔父叔母の遺産を甥、姪が代襲相続する場合)